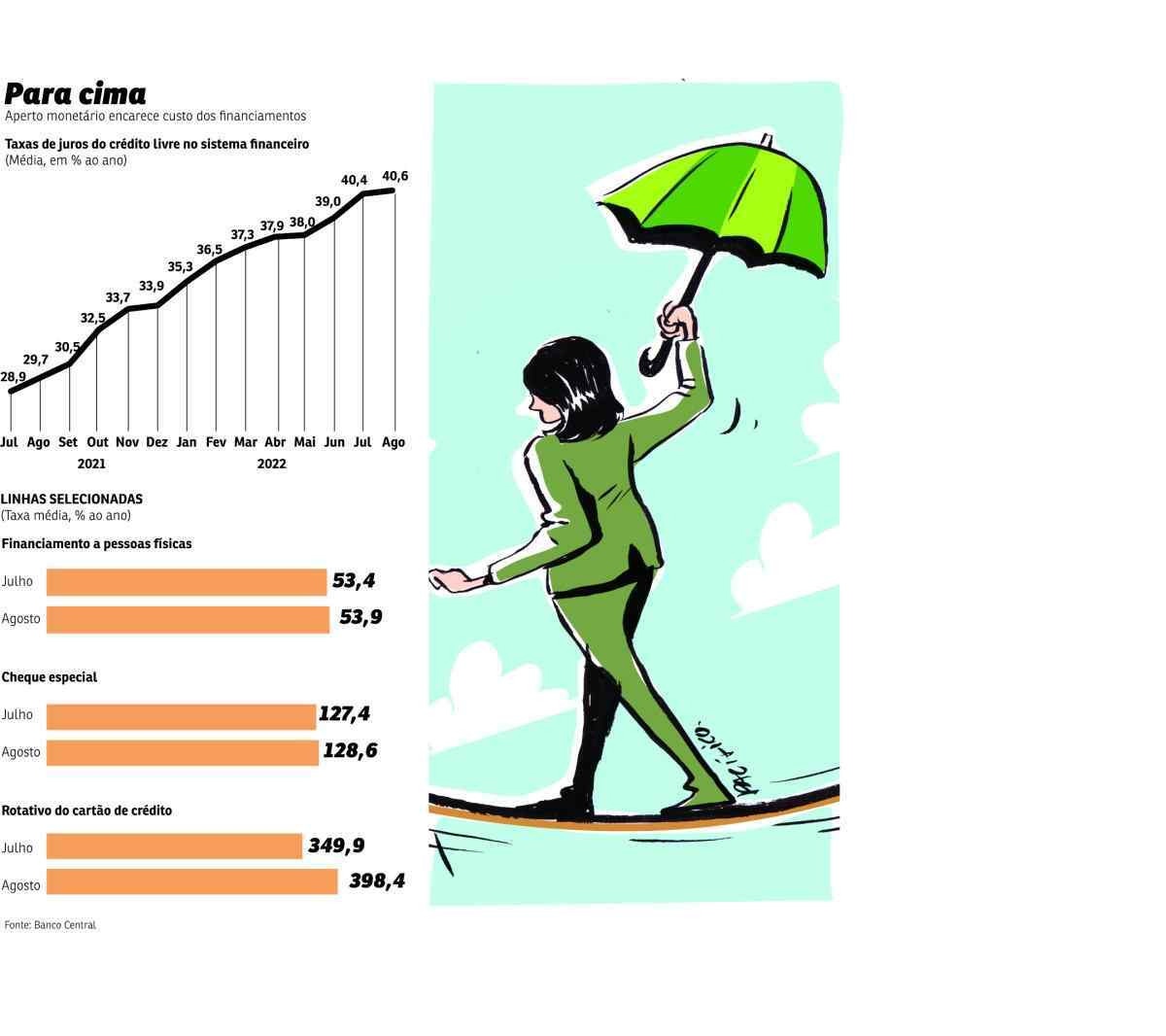

A taxa média de juros cobradas nos cartões de crédito chegou a 398,4% ao ano em agosto. É o maior patamar desde agosto de 2017. O custo subiu 3,5 pontos percentuais no último mês e encareceu 62,9 pontos percentuais em 12 meses, segundo dados divulgados ontem pelo Banco Central. Também houve aumento no custo do cheque especial, que passou de 127,4% para 128,6% ao ano, em média.

Cartões de crédito e cheque especial são as duas linhas mais utilizadas pelos consumidores e estão relacionadas aos índices elevados de endividamento da população. O aumento dos juros dessas modalidades ajudou a elevar as taxas médias do crédito à pessoa física em geral, que subiram de 53,4% para 54,9% ao ano. Com isso, a taxa média de todo o sistema financeiro subiu de 40,4% ao ano, em julho, para 40,6% em agosto. Esses dados são do chamado segmento livre, ou seja, recursos que os bancos podem aplicar a seu critério, sem computar as taxas do sistema habitacional, crédito rural e BNDES, que são reguladas.

Segundo Robson Gonçalves, economista e professor de MBA da Fundação Getúlio Vargas a alta nos juros é consequência direta da elevação da taxa básica, a Selic, nos últimos meses, promovida pelo BC para segurar a inflação. “A taxa básica de juros concorre com a linha de crédito dos bancos privados e estipula o patamar dos investimentos no Brasil. Com menos capital de crédito em circulação, os bancos aumentam os juros como estratégia para mitigar riscos. Assim, o aumento generalizado diminui o apetite do setor privado em ofertar linhas de crédito”, explicou.

Gonçalves explicou que a escassez de créditos a juros baixos leva a população, sobretudo a que está endividada, a recorrer a linhas de financiamento com maior facilidade de acesso, como cheque especial e cartões. No entanto, o economista alerta que é necessário cuidado com essas modalidades, pois a imprevisibilidade e o custo elevado podem gerar dívidas em série.

“Quando você faz um financiamento de imóvel, por exemplo, você simula o valor das parcelas e tem a clareza de quanto comprometerá da sua renda para pagar. Em uma modalidade como o cheque especial, que não tem isso explícito, o consumidor está muito mais sujeito a um alto custo. Muitas pessoas em situação complicada usam como último recurso, mas estão comprometendo a renda de forma destrambelhada. Isso acaba sendo uma válvula de escape num gatilho de compra. No entanto, pode causar muito prejuízo no futuro se não for bem planejado”, afirma o especialista.

Dívidas e atrasos

De acordo com o relatório do BC, o endividamento das famílias brasileiras com o sistema financeiro fechou julho em 53,1%, novo recorde da série histórica do Banco Central. Se forem descontadas as dívidas imobiliárias, o endividamento ficou em 33,6%, também recorde na série.

Em relação à inadimplência de crédito, que considera os atrasos superiores a 90 dias, o patamar permaneceu estável em agosto, em 2,8%. Para as pessoas físicas, o índice passou de 5,5% para 5,6% de um mês para o outro. No caso das empresas, se manteve em 1,8%.

Para Eduardo Vilarim, economista do Banco Original, o endividamento está ligado ao aumento das linhas de crédito de consumo, mas não é possível ser assertivo quanto a causa das dívidas. Ele ressalta que é difícil acompanhar a rotina do consumidor e prever o que ele pretende fazer com o dinheiro. Porém, destaca que, “com o varejo dando sinais de forte desaceleração, entendemos que esses recursos estão sendo utilizados para o pagamento de despesas correntes, ou seja, uso emergencial”.

Na avaliação de Vilarim, a retomada do mercado em conjunto com políticas públicas de renda devem favorecer o cenário no futuro. “Daqui para a frente, o aumento da massa salarial real atrelada à ampliação do Auxílio Brasil tende a desacelerar o endividamento em 12 meses”, disse.

Estoque

Conforme o relatório do BC, o estoque do crédito cresceu 1,6% em agosto, chegando a marca de R$ 5 trilhões. A alta foi de 2,1% para pessoas físicas e de 0,9% para pessoas jurídicas. Em 12 meses, houve elevação de 16,8%. O relatório mostra, ainda, que o estoque de crédito livre avançou 1,3% em agosto, enquanto o de crédito direcionado apresentou alta de 2,2%. No crédito livre, houve elevação de 1,7% para pessoas físicas e 0,7% para as empresas.

O BC informou ainda que o total de operações de crédito em relação ao Produto Interno Bruto (PIB) foi de 54% para 54,3% de julho para agosto.

Por Correio Braziliense